读书笔记 - Airbnb 故事(下)

这个读书笔记的(上) 和(中)分别总结了爱彼迎 创业之初的一些经历,以及快速成长过程中遇到的挑战。作为一个只有15年历史的初创公司,爱彼迎的经历是独特的,但也有很多与众多技术创新初创公司类似的路径。本书的最后几个章节主要着眼于爱彼迎对于酒店行业的冲击,并探讨了如何在成为行业翘楚之后能够保持原来的企业文化,以及公司的一些未来发展方向。

当然,本书的作者和爱彼迎的创始人们做梦也不会想到,在该书出版后的两年多之内,世界会因为新冠病毒而发生天翻地覆的变化,而旅游行业则是首当其冲的遭受重创。作为成功地” 扰乱” 了旅游和酒店行业的初创公司,爱彼迎的商业模式是建立在“ P2P” 的共享经济基础上的。但当新冠病毒让世界停摆,人们无法出门旅行长达好几个月(即便在几个月后最严格的封控结束,人们也不能恢复正常的旅行,因为疫苗要到2021年才真正被开发出来)。从2020年3月到2021年夏季这一年多的时间,对于所有的旅游和酒店从业者们都是前所未有的寒冬。

那么,爱彼迎是如何度过这段艰难的时段的?疫情过后的两年中,它是否恢复了常态?它的未来发展又是如何呢?

这些当然已经不是书中的内容。但出于对爱彼迎经营模式的兴趣,我从公司的财报上收集了一些资料。下面就分享一些我的观察和分析。

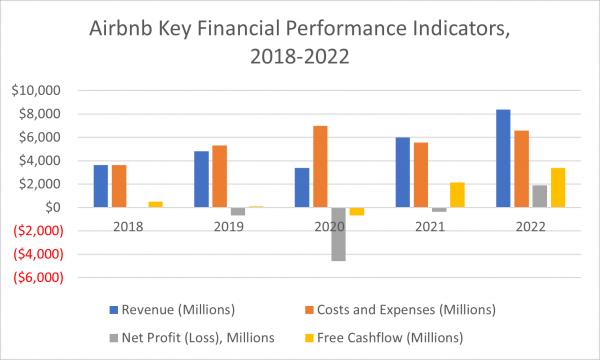

大家知道,爱彼迎在2020年12月正式在纳斯达克上市。这个时间仍然是新冠病毒肆虐的时间,尽管最黑暗,最严苛的封控已经过去。下面这个图表可以看到,爱彼迎在2019-2022年这三年间,由于新冠疫情的冲击,也经历了非常的大起大落。但2022 年公司各方面的业绩都非常亮眼,也是成立15年来最好的一年。

从图一和表一可以看出,2020年爱彼迎经历了公司成立以来首次的年营收同比下滑(下降率接近40%),而由于总成本和经营费用并没有因为营收收入下降而下降,反而比前一年增长30%。该年度公司也承受了最大的净亏损(亏损率高达135%)。但公司很快就从新冠疫情带来的冲击恢复过来,2021年,尽管仍然有$352 M 的亏损,但营收收入同比上升了77%。 经营成本也下降到2019年持平的水平。而2022年则在总营收收入持续增长40%的基础上,实现了首次净盈利,而且高$1,893M. 与此相应,公司的净现金总量也从负转正,在2022年实现了 34亿美元的净现金量。在初创公司里算是非常出色的财务表现了。

图一(爱彼迎主要财务业绩数据,2018-2022)

资料来源: 公司年报

表格一,爱彼迎2019-2022 主要经营财报业绩

表二表三是2020-2022 年间四个主要地区的总订单数( total night and experiences bookings)和订单总金额的趋势比较。可以看出,北美地区在2020 和2021 年都是订单总数和总金额领先,但2022年订单总数第一名变成了欧洲及中东地区,而且超过的幅度不小(EMEA总订单数载这一年达到了168M, 占总订单数的43%;而该年北美只有133M, 占总订单数的34%)。当然,如果比较订单总金额的话,北美地区仍然遥遥领先。这也从一个侧面表明,北美地区的平均订单金额要大大超过其他地区(2022年平均订单金额为242美元,远远超过全球平均的160美元,也差不多是排列第二的欧洲和中东地区的127 美元的两倍)。而亚太地区的订单总数从2020 年的14% 下降到2022 年的10%; 但由于平均订单金额超过拉丁美洲地区,亚太地区的订单总金额占比虽然也下降了不少,但在2022年仍与拉丁美洲持平(各占全球7%)。

表二 爱彼迎主要区域年总订单数趋势

表三,爱彼迎主要区域年订单总金额趋势

那么,这些订单总数和金额的变化和分配趋势是如何反应在爱彼迎自己的收入表现上的呢?我们可以看看表四。这里要指出的是,这个表上的营收数字反映的是爱彼迎在平台每一个订单所收取的“服务费”,也就是爱彼迎的主要收入来源。可以看出,无论从总营收收入,还是平均订单营收,北美地区都遥遥领先其他地区。爱彼迎在北美的平均订单收入为31美元,超过全球平均33%;有意思的是,这个平均订单营收在这三年中的涨幅也是北美最高(从2020年的23 美元涨到了2022 年的31 美元,三年涨幅高达25%)。排名第二的欧洲和中东地区的平均订单收入,在同期只增长了两美元(涨幅14%);亚太地区的平均订单应收居第三位,同期增幅为25%. 而全球平均订单收入2022年为21美元,相比2020 年涨幅为20% 左右。除了最近几年全球通胀的因素以外,爱彼迎的收费比例略有上涨,也是一个主要原因。

表四 爱彼迎主要区域营收趋势比较(2020-2022)

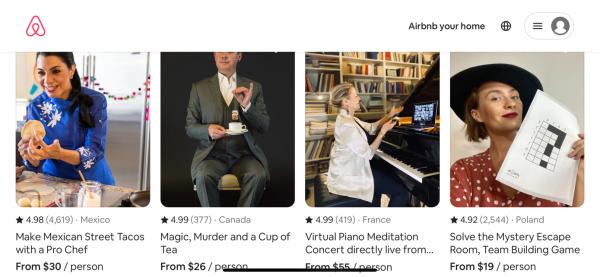

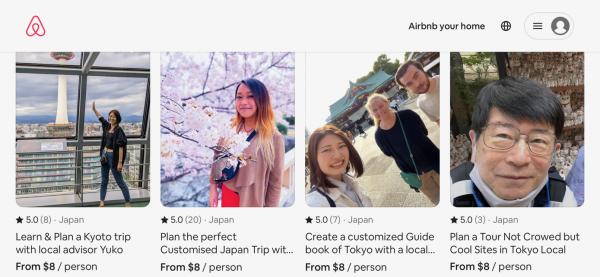

这里我要提到一下爱彼迎在疫情前开发的一个新的产品- Online Experiences 。这是一个与它的核心产品和服务不一样但又相互关联的产品-- 也就是由本地 hosts 设计和推出的深度游或者个人或小组体验活动。这些产品五花八门,包括在日本东京的 hosts 带客人在三月观赏只有本地人才知道的樱花胜地;巴黎的hosts 为客人设计的 museum tours 等。可想而知,这些个人或小组的本地体验活动丰俭由人,完全由 个人的喜好和知识以及资源丰富程度来决定它的质量和用户体验。与爱彼迎的核心产品相比,它的价格范围要大得多(一些简单的本地体验项目只要一个小时,收费每人几美元;而一些 的 冒险活动,则收费几百上千,而且对参加的客人的体能和相关经验也有一定的要求)。在新冠疫情对人们的旅行带来限制的一年多里,也有不少网上的体验活动在爱彼迎的平台推出。爱彼迎的这个举措,和同为“共享经济”的创新公司优步最近几年推出的一系列衍生服务-Uber Eats, Uber Freight ,其实是异曲同工的。

这个新的产品在多大程度上有助于爱彼迎的产品和服务多元化很难看出,因为公司的年报并没有将这个业务与传统的订单分开(读者可能注意到,“总订单”数是包括了“ nights and experiences ”,也就是说传统的 accomodations 服务和本地体验服务在报告里是放到一起的。

What's Next?

爱彼迎的未来几年是否能继续过去15年的非凡成功,取决于她能否在更多的地区和市场推出更多元的服务和产品的同时,保持公司独特的文化和创新的能力。我个人是看好这个公司的前景的,尽管它肯定会遇到这样那样可以预见和不可预见的困难和挑战(就像它之前的十五年所经历的那样)。从我贴出的这个读书笔记带来的朋友中的反映来看,我比较惊讶地发现,在我有限的朋友圈里,有好几个我认为应该会熟悉爱彼迎产品的朋友竟然从来没有使用过它们的服务,或者因为有过初次的负面体验而从此不再使用它的产品和服务。这包括一位喜欢组织朋友旅行的“旅游达人”,一位两个十几岁孩子的妈妈(在我看来这个年龄和家庭 是非常适合爱彼迎的客户标准的),以及另一位旅游达人(不过她出行基本上是选择高端酒店,所以她没有用过爱彼迎的服务我并不是十分意外)。从这个范围很小的角度来看,也许正反映了爱彼迎仍然有很大的发展空间。如何成功地将客户范围拓展到”千禧一代“之外的年轻家庭,以及其他群体,是值得公司下功夫的课题。

另外,爱彼迎通过与几百个大公司建立合作伙伴关系,也开始进入另一个传统酒店业的核心服务区域-- 商务旅行(business travel)。这个业务的发展应该与疫情直接相关,因为在疫情期间很多人由于有在家办公的自由,而选择将自己的“家庭办公室”搬到了其他的地方。弗罗里达和其他一些气候宜人的地区,也因此经历了前所未有的房地产增值期。这个过程也毫无意外地让爱彼迎受益,从一定程度上来说,弥补了疫情期间传统 旅游客流量下降的损失。而不少爱彼迎 hosts 也积极响应这个趋势,在自己的profiles 上强调 面对商务客人的一些设计和服务,以便招徕或者保持这个客户群。

这个笔记到这里就结束了。希望我的分享让您对爱彼迎这个独特的创新公司的创业之路和今后的道路产生了一些兴趣。也许您会因此想试试使用它们的产品呢?

Links:

| 读书笔记- Airbnb Story (中) |