中国持有美债规模大幅下滑,但是…

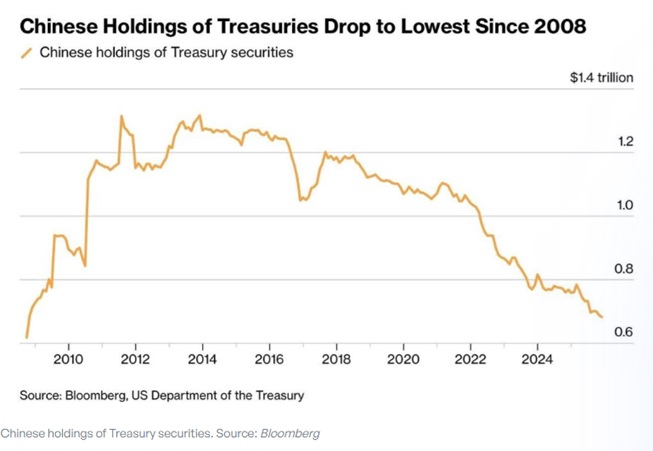

主权债券市场本周开局表现不一,中国持有的美国国债规模大幅下滑,降至2008年全球金融危机以来的最低水平。

具体来看,根据美国财政部数据,中国的美债持有量已降至6826亿美元,较2013年1.32万亿美元的峰值大幅回落。

不过,其中部分敞口可能体现在比利时的持有量中。彭博社于2月9日报道称,比利时的持仓常被视为中国托管账户的替代指标,自2017年以来已增长至原来的四倍,达到4810亿美元。

该计划被包装为一种新的风险缓释方式,与印度和巴西此前采取的举措一脉相承——随着市场对美国资产的信心减弱,这两个国家也同样降低了对美国债务的敞口。

全球经济体对美国国债的信心下降

地缘政治紧张局势——例如美国总统川普近期有关格陵兰的言论威胁——削弱了海外对美国经济的信心,使黄金等替代资产受到关注。

不过,市场压力也因英国国债在政治因素驱动下遭遇抛售而外溢加剧,同时还有国内因素影响,例如Alphabet近期发行的以美元和英镑计价的债券。

尽管新闻标题看似令人担忧,但中国仍是美国国债的第三大海外持有国,仅次于日本和英国。与此同时,加拿大、挪威和沙特阿拉伯等国家去年增加了美债持仓,在一定程度上对冲中国减持对整体数据的影响。

此外,美国国债在过去一年仍跑赢许多同类资产,回报率达到5.3%,仅次于新加坡和以色列。

中国减持是“去风险化”还是“再平衡”?

需要注意的是,中国减持美债并非短期行为,而是一个持续多年的趋势。自2013年触及1.32万亿美元峰值后,中国的美债持仓整体呈缓慢下行态势。

分析人士指出,这一趋势可能包含多重因素:

1.外汇储备多元化:降低对单一资产的依赖

2.地缘政治风险管理:在全球不确定性上升背景下进行资产再配置

3.汇率管理需求:通过调整外储结构稳定人民币汇率

4.收益率与久期管理:在高利率环境下优化资产组合结构

因此,当前数据更多体现的是长期资产配置逻辑,而非短期“抛售潮”。

比利时“托管账户”现象的深层含义

市场长期关注比利时持仓的异常增长,因为布鲁塞尔是全球重要的清算与托管中心(如Euroclear所在地)。部分分析认为,中国可能通过第三方托管渠道持有美债,从而使直接持仓数据低于实际敞口。

如果这一推测属实,则意味着:

1.中国对美债的实际风险暴露未必如表面数据那样剧烈下降

2.资产结构可能从“官方储备”转向“更市场化持有方式”

不过,美国财政部数据无法完全穿透托管层级,因此这一部分仍属市场推测。

全球“去美债化”趋势是否正在形成?

印度、巴西等新兴经济体同步降低美债持仓,某种程度上反映出全球储备资产结构正在发生边际变化。

几个值得关注的现象:

1.全球央行持续增加黄金储备

2.新兴市场推动本币结算体系

3.“美元武器化”风险被更多国家纳入战略评估

不过,需要强调的是——

美元体系的深度与流动性优势仍然难以替代。

截至目前,美国国债仍然是全球规模最大、流动性最强的主权债券市场。短期内并不存在成熟的替代体系。

(示意图)