中美重新握手 美联储改口 背后透露什么重磅信号

全球的物价温度,一看大宗商品,二看中国工业品,三看美国消费品。

现在,它们无一例外都变得烫手。

能源荒持续发酵,中国闹煤荒、英国闹气荒、法国闹油荒、美国闹货荒……供应持续短缺已经引爆了大宗商品的价格,一场规模浩大的涨价潮席卷全球,现在大家都在担心要过上一个史上最昂贵的冬天。

在这个微妙的节点上:

美联储主席“改口”,不再称通胀是“暂时性”;

美国突然向中国伸出手,寻求开门做生意“再挂钩”;

中国央行也现身释放不少重磅信号;

中美在通胀问题上,似乎达成了某种默契的合作。

1

2021年10月2日晚,一场罕见的暴雨突袭煤炭大省山西。

之后的90个小时里,暴雨没有停歇过一刻,太原总共下了14.9亿立方米的雨水,比全月平均偏多了8倍,相当于把98.6个西湖倒进了太原。

175万余人受灾,与此同时,60座煤矿被暴雨浇灭。

放在往日,煤矿停产不是什么大新闻,但在这个节骨眼上,却是给中国经济的气象版图上增添了一团乌云。

眼下动力煤正在走出恐慌式上涨的行情。

10月1日动力煤主力合约冲破1400元/吨大关;

到了12日,冲破1500元,刷历史新高;

13日再度暴涨,突破1600元,续刷历史新高;

15日夜盘又轻松突破1700元的大关。

不到一年的时间,动力煤价格就从低点反弹了180%。 ?

?

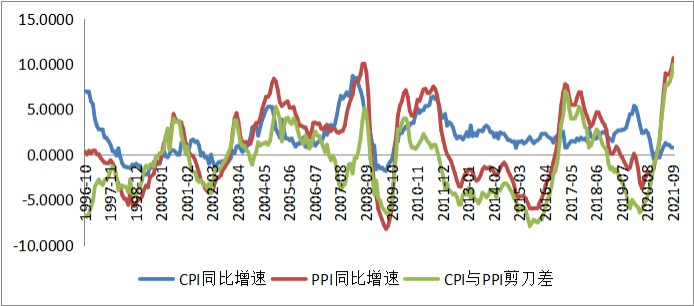

眼下中国的难题,用一把剪刀就可以看出来了。

受能源价格暴涨的影响,9月中国的工业通胀创下了二十五年来最快的升速,生产者价格指数(PPI) 同比上升10.7%。

而消费通胀却降至0.7%,剪刀差拉出了历史最阔。 ?

?

一边,制造业正在面临史无前例的原材料涨价潮,成本不断上升,甚至面临生产越多、亏越多的情况;

另一边,内需仍然疲软,消费者不买单,工业品的涨价就没法顺利传导到消费品,所以工厂只能被动接受利润被挤压的现实。

这是一场结构性的、非全局性的通胀,所以我们消费者并没有感受到一场大通胀的来临,反而是涨工资变得越来越难。

放水,则受不了大宗商品的继续涨价;

不放水,经济周期正在被拉扯着往下走……政策空间多多少少还是受到了掣肘。

中国的跨周期调节战役,就是要避免经济出现大起大落的情况。

而现在最突出的矛盾,是一块小小的煤,是关系民生稳定、经济发展、国家安全的“能源”问题。

这半个多月来,“能源安全”开始高频出现在高层会议中。

至少有三个高层会议传达了保供应的指令:

9月27日下午,国务院召开专题会议。从之后国资委的迅速全线动员,可以看出此次会议传达的指示万分火急、十分重要、关系能源保供:当晚国资委就紧急召集14家央企能源企业主要负责人召开专题会议,部署央企保供工作,9月30日国资委再次组织在京能源央企召开专题会。

10月8日,国常会的重大议程就是“进一步部署做好今冬明春电力和煤炭等供应,保障群众基本生活和经济平稳运行”。

10月11日,高层主持召开国家能源委员会会议。

高层近一个月的考察中,也多次调研了能源企业,相关部委也祭出多年来力度最大的措施来保能源供应。

值得关注的有三大措施:

一是涨工业电价。国常会宣布,市场交易电价上浮范围可以上调到20%,彻底打破了长期以来市场对电价“只降不升”的预期。

二是纠偏无序拉闸限电现象。两个对象,一针对地方,国常会强调要实事求是,“纠正有的地方“一刀切“停产限产或”运动式“减碳”;二是针对发电企业,强调央企的火电机组要应发尽发,电网要强化电力调度,不顾大局、不能落实能源保供的要追责。

三是完善能耗双控机制,煤企、煤省要增产增供。除了放开产能限额,还要引导金融机构千方百计加大对保供稳价的支持力度。银保监特地发文,严禁“一刀切”抽贷断贷,对符合条件的煤企要开绿色办贷通道,并且首次提出银行授信条件“不得高于国家标准”。

不惜一切打下煤炭价格,高层是动了真格的。

在激烈的市场博弈中,能源安全注定是今年冬天的一场硬仗。

2

美国也在打一场紧张的保供之战。

在10000多公里之外的美国西海岸,从长滩港到洛杉矶港,NASA的卫星影像显示,10月10日,这两个港口附近有87艘集装箱船。27艘船在泊位上,60艘船在近海等待(或抛锚或漂浮在漂流区)。

长滩港、洛杉矶港是美国进口亚洲产品的主要集散地,占全美年海运吞吐量的三分之一。疫情之前这两个港口几乎很少出现船只等待卸货的情况。 ?

?

一周前,光沃尔玛一家公司,就有110万标准箱的货物抵美只能漂在海上、无法卸货。圣诞节越来越近,美国的货架越来越空,无货可囤,零售全乱了套。

而港口上,堆积如山的集装箱也运不出去,导致全球集装箱价格不断飙涨,一箱难求。

美国国内有评论认为,这次供应链中断造成的货物短缺,正在将美国重新带回二战时短缺经济的窘境。

10月13日,拜登召集了长滩港和洛杉矶港口的负责人、码头工人、卡车司机协会以及沃尔玛、UPS和联邦快递,开会作出“保供承诺”。

这两大全美最繁忙的两大港口都已经被要求开启“007”工作模式,7天、24小时运营。

白宫还呼吁各大企业想办法缓解供应链问题,否则将被美国政府点名督促。

保供,变成了全球性难题。

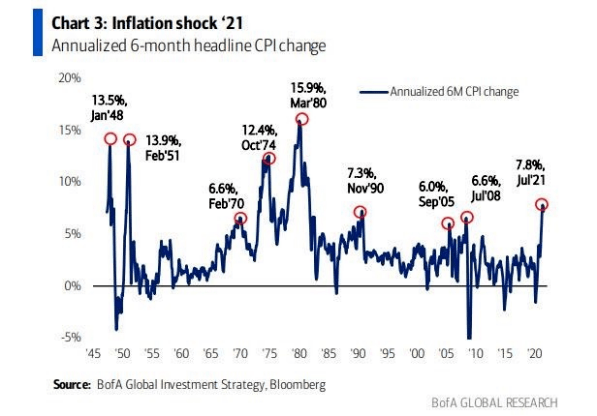

美国国内通胀也因此节节走高,9月,美国的消费通胀处在十三年来的最高水平,消费者价格指数(CPI)同比上升5.4%。

运费同比上涨210%,食品价格同比上涨33%,能源成本同比上涨71%,房价同比上涨20%……过去6个月,美国通胀年率为7.2%,这是1980年以来的最高水平。 ?

?

在通胀的紧逼之下,美联储主席鲍威尔终于改口了。

在9月28日的一次讲话中,他没有再提通胀是“暂时性”,反而承认了对通胀的担忧——“通胀正在上升,而且在未来几个月可能会继续保持下去,然后才会有所缓和。”

华尔街的空头们不打算就此放过他。

据华尔街见闻报道,美银美林在一份报告中认为,就算承认是通胀是“非暂时性”冲击,美联储也已经犯下错误了。因为超30万亿美元的刺激措施将最终导致失控的通货膨胀。

美银美林警告,美国正处于从促进增长到反通胀的政策转折点。

因过去十年,美联储唯一的职责是推高风险资产,而现在政策制定者担心通胀会损害增长和支持率,因此政策从促进增长转向抗通胀,具体表现为尽管就业人数疲软,美联储仍将缩减购债等。

华尔街日报也发表评论称,央行们正在犯下错误。

“无论投资者们站在‘暂时性通货膨胀’辩论的哪一边,不可避免的结论是,官员们要么之前就错了,应该早点开始紧缩,要么现在也错了。谈论未来将实行紧缩政策,导致债券收益率提高,这相当于已经颁布了政策。这个错误很可能是短暂的,但投资组合管理人们需要考虑所有的可能性。” ?

?

新西兰央行已经宣布加息25个基点,在天然气价格飙涨的英国,市场已经押注央行明年要加息三次,而在一个月前,加息还是一件拿不准的事。美联储也将最快在11月缩减购债规模。

但调高利率可能无力解决供应瓶颈问题。

华尔街日报认为,即使持紧缩观点的利率制定者得偿所愿,鉴于世界各地的劳动力市场仍然受到疫情影响,而且财政政策的支持正在减少,他们很可能将最终不得不放弃紧缩立场。

10月12日,IMF宣布下调2021年全球经济增长预期至5.9%,下调美国GDP增速预期1个百分点至6%,并对通胀风险发出了警告。

滞胀的苦恼,已经来了。

3

在这个关键节点上,两个大国的经贸关系罕见出现了积极的信号。

10月4日,美国宣布要和中国“再挂钩”,引发了“美国对华战略发现重大调整”的一系列猜想。

实际上,两国关系没有发生实质性扭转,这些策略更大程度上是美国出于对现实理性考量的权宜之计。

短期来看,缓和是为了解决美国两个问题:

一是缓解通胀。宣布“启动有针对性的削减关税程序”,这一动作,实质是从关税入口,降低中国商品的价格,缓解美国国内短期通胀问题。

二是缓解两党在债务上限的僵局。从两国竞争的角度上阐释大基建计划的长期战略意义,在国会争取到更大的理解。三天之后,两党达成一致,参议院通过了短期调高债务上限法案。

跨洋电话打通之后,海运价格也持续降温。

中国/东亚到北美西海岸的海运价格,据FBX数据显示,从9月10日的20586美元/FEU高点一度跌到了16004美元。

还有媒体采访到上海的一家货运公司称,国庆节后几天时间里,将一个40英尺标准集装箱从中国运往美国西海岸的运费从1.5万美元左右降至略高于8000美元,下降近一半。

中国也需要美国出力。

在碳中和的大转型之下,化石燃料的价格越高,中国的转型成本越大,转型速度也会受到拖累。对旧能源宣战,在新能源上加强合作,是中国的诉求。

从短期来看,中美两国似乎就应对通胀预期达成默契。

中期来看,有政治周期的影响。明年二季度正值美国中期选举,西部证券指出,中期选举和大选年份,美联储会偏向鸽派,中期选举之前白宫也会转向对外施压。所以现在的缓和,是预留出更大的弹性空间。

但从长期来看,两国在产业政策上的对决仍然没有丝毫放松,台积电的承压就是力证。

“还是美国的一贯做法,胡萝卜归胡萝卜,大棒归大棒,缓和切实,但防范照旧升级”,这是智谷趋势S博士对两国关系作出的最新研判。

4

在前路风险加大之时,央妈也现身说法了。

10月15日,央行在第三季度金融统计数据新闻发布会上,就市场流动性、恒大事件、房地产政策、通胀等热点问题进行了回应。

其中释放的信号有四个:

一是工业通胀不会持续太久,消费通胀即将回升。

央妈对通胀的判断是:PPI可能在近期维持高位,但随着全球供给的恢复、运输效率提升和高基数效应,PPI有望于今年底至明年趋于回落。CPI也将有所上行,但通胀总体可控。

目前期货的期限结构也在反应央妈的判断。

动力煤的远期大幅贴水,明年9月的合约价格为1035元,远低于现在现货价格1753元。

而中国消费通胀主要看猪价,生猪现货是15175,远期巨幅升水,到明年9月的合约价格是17780,市场预期猪价明年一季度开始触底反弹。

二是四季度全局性放水的可能性较低,但不排除有结构性宽松。

央妈没有表态明确回答会不会降准,但表示“流动性供求形势基本平衡”,央妈会“灵活运用中期借贷便利、公开市场操作等多种货币政策工具”来熨平短期波动,“发挥好结构性货币政策工具作用”。

货币政策仍将“以我为主”,针对美联储接下来的紧缩政策,“人民银行作了前瞻性的政策安排”,应当指此前的降准以及防范人民币贬值的一系列措施,“十年期国债收益率在2.95%附近,总体处于较低水平”,也就是说中国有空间应对之后中美利差的收窄。

三是房地产政策出现微调。

针对房贷的约束,“房价回稳后,这些城市房贷供需关系也将回归正常”。10月以来一些地方的房贷利率已经有松动迹象,某一线城市的首套房利率下降了40个基点,放款速度也有提升。另外,周小川在9月25日的发言中曾提出,除了税收,住房贷款可能也是一个非常重要的具备再分配功能的金融工具。这句话直白翻译一下,就是给刚需的住房贷款不能卡得太死,这样不利于社会公平。不过,真正的触底信号,还有待接下来两个月居民中长期贷款数据的验证。

针对房企的开发贷,“部分金融机构对于30家试点房企‘三线四档’融资管理规则也存在一些误解”,已经“指导主要银行准确把握和执行好房地产金融审慎管理制度,保持房地产信贷平稳有序投放”。在“房住不炒”主基调不变的情况下,房企的融资环境只能说是纠偏前期的过度紧缩。

针对恒大问题,“其风险对金融行业的外溢性可控”,“单个金融机构风险敞口不大”,现在恒大的钱要先保交房,投资者认栽,别想央妈出手相救。

四是信用宽松的最大看点在于“碳减排”和“专精特新”。

以前信贷冲动最大的,就是房地产,房地产如今是没什么太大可能的,那么,新的出口在哪?现在来看,我们要重点关注产业政策。

看点一是碳减排。碳减排支持工具设立工作在“抓紧推进”,这是一项新的结构性货币政策工具,央妈为清洁能源、节能环保、碳减排技术三个重点领域安排的低成本资金。央妈还特别强调,这是“做加法”,从而增加能源总体供给能力,不是“做减法”。

看点二是专精特新。发布会上特别提及“专精特新”的企业是新增贷款中的结构性亮点,增速高,利率较低,金融资源正在向这类企业倾斜。

在百年未有之大变局之下,中国正在经历一次大转身。

天风证券首席经济学家刘煜辉认为,中国经济正在经历从房地产周期到绿电周期的转身。

华泰策略团队认为,电力周期有望替代地产周期,成为中长期内A股行业轮动主线。

这是一次利益的重新大洗牌与再分配。