2024年伊始,投资者应该咨询的5个重要问题

在经历了近期记忆中最奇怪的牛市之一之后,投资者对2024年充满疑问并不奇怪。

也许最紧迫的问题是:金融市场的行为会在2024年恢复到更接近正常的状态吗? 至少一位著名的华尔街策略师预计这个问题的答案是“是”。

花旗集团全球市场股票交易策略主管 Stuart Kaiser 在其团队的新年第一份客户报告中表示:“2024年的焦点将从2023年的衰退和通胀尾部风险转向增长、政策和跨资产关系的正常化程度。”

更广泛的盈利增长是否意味着更广泛的领导力?

如果企业难以通过盈利增长来支撑去年的涨幅,那么很难想象股市的涨势会扩大。Kaiser和他的团队认为,标普500指数11个板块的盈利需要更加均匀地增长,股市才能在2024年实现广泛上涨。但盈利仍然是市场的一个关键风险,因为整个华尔街分析师普遍预计盈利将在经历了2023年盈利增长低迷的一年后,将迎来繁荣。

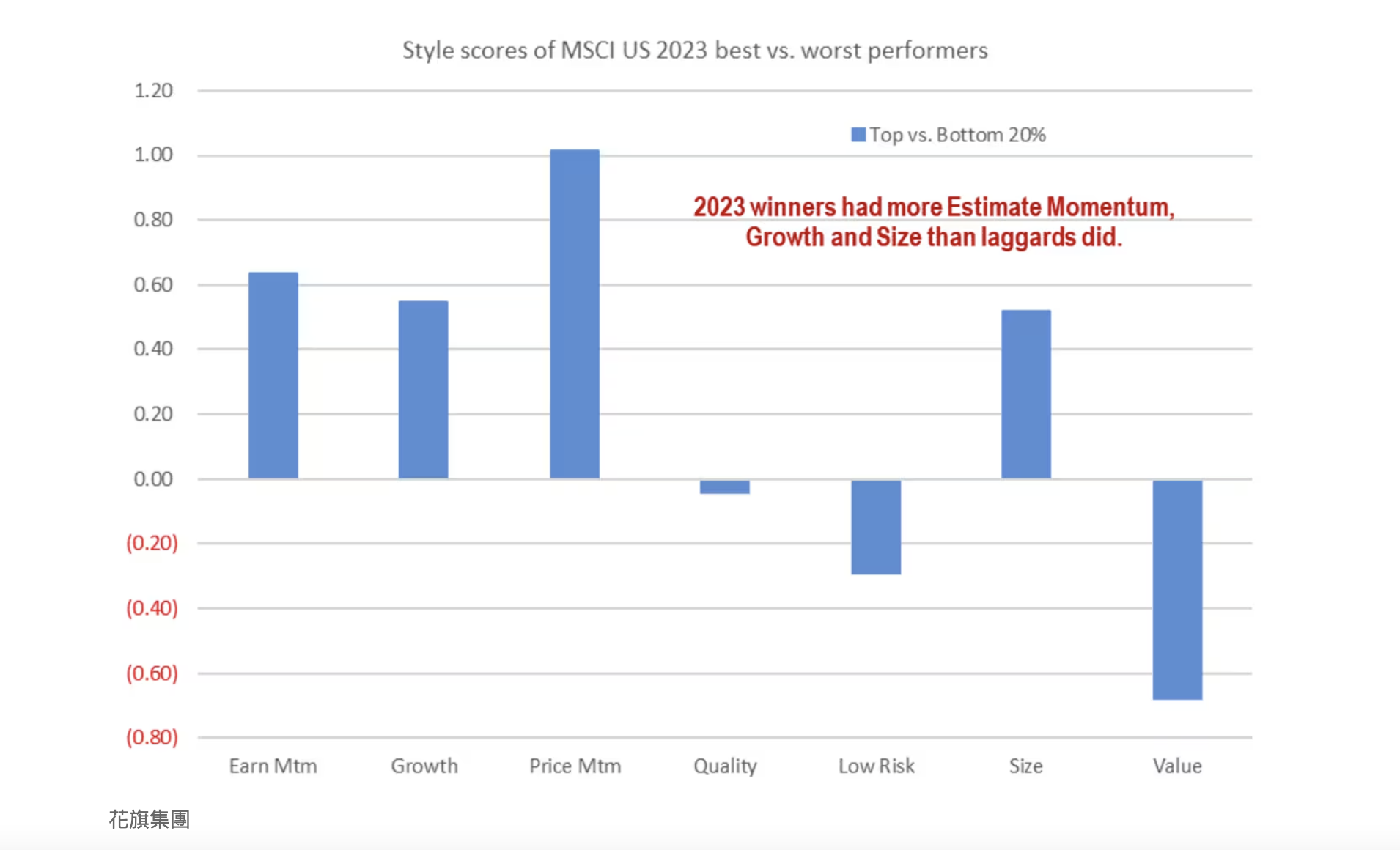

(MSCI美国2023年度最佳表现与最差表现风格评分,来源:花旗集团)

(MSCI美国2023年度最佳表现与最差表现风格评分,来源:花旗集团)

Kaiser和他的团队有着对前景特别乐观的看法。他们预计11个行业中有5个行业到2024年将实现至少10%的增长,高于彭博社收集的普遍预期。而在FactSet上,自下而上的共识预测要求标准普尔500指数公司的盈利在2024年增长11.7%。

美国经济衰退最终会到来吗?

市场面临的另一个关键问题是:美国经济是否已将衰退风险抛在脑后?或者说,在美联储大幅加息的重压下,美国经济是否仍有可能陷入衰退。

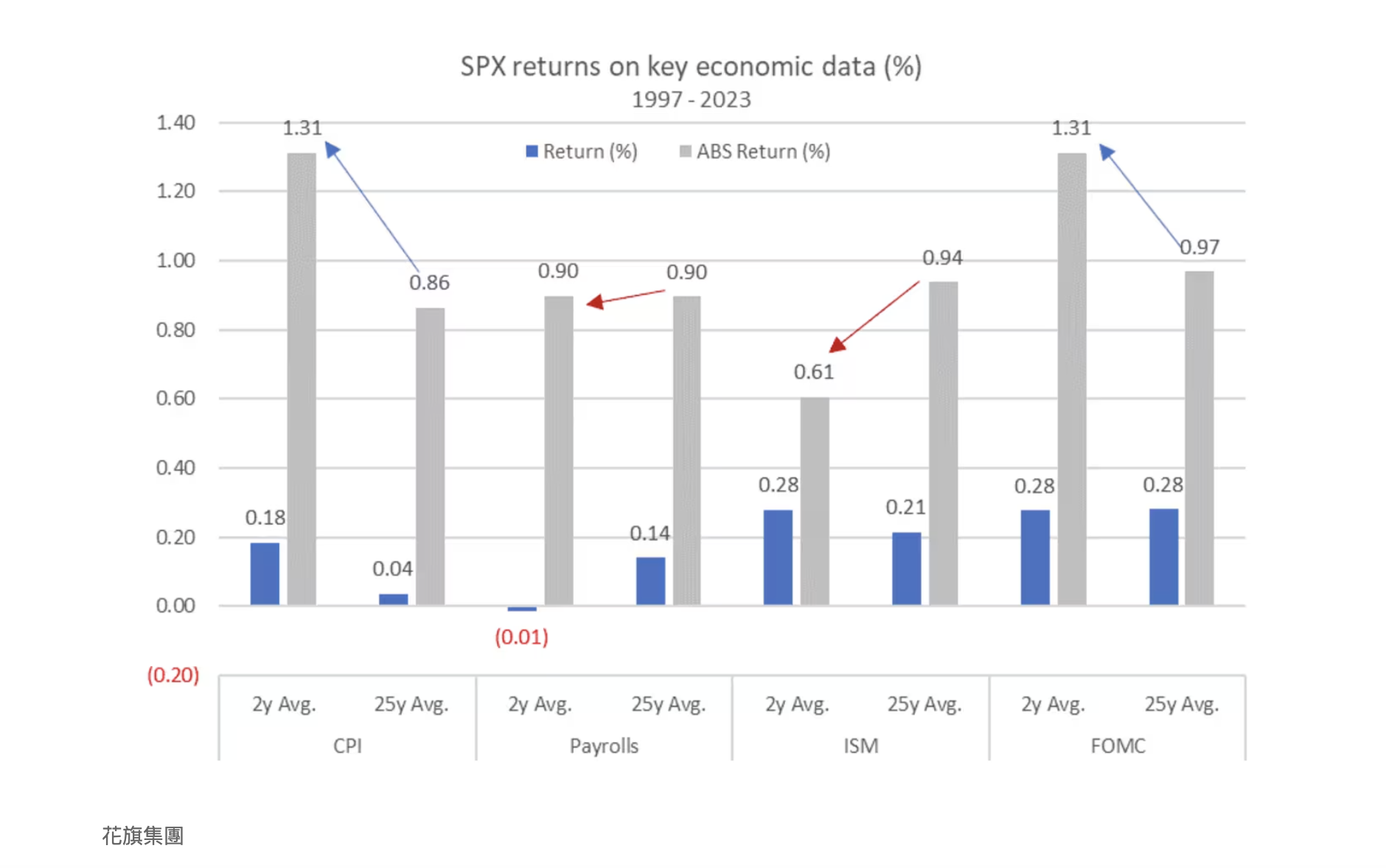

花旗美国经济团队预计经济衰退将从第二季度开始。无论这是否成为现实,Kaiser和他的团队预计,在通胀报告和美联储政策制定委员会会议在市场上引起更大反应的两年后,交易员将更加关注国内生产总值和劳动力市场数据。

可以将其视为Kaiser预计在2024年回归历史常态的市场中的另一种关系。

“股市的走势通常更多地取决于增长数据,而不是通胀数据。这种模式在过去两年发生了逆转,消费者物价指数 (CPI) 和联邦公开市场委员会 (FOMC) 数据公布日占据市场主导地位。我们预计,除非通胀再次走高,否则 2024年将回归‘正常’。”

(1997-2023 SPX主要经济数据回报率,来源:花旗集团)

美联储降息的逻辑是什么?

关于利率衍生品市场定价美联储2024年多达六次降息的讨论已经很多。

但根据Kaiser的说法,美联储降息的理由可能与降息的次数和速度一样重要,甚至更重要。

“‘为什么’很重要。 保险削减将对股市非常有利,但如果经济衰退要求削减保险,市场将首先大幅抛售,”Kaiser表示。

投资者会看到股债相关性恢复正常吗?

MarketWatch在去年12月就探讨了这个话题:在股票和债券连续两年上涨或抛售之后,投资者会看到跨资产关系恢复正常吗?

Kaiser和他的团队预计,今年美国股票和债券之间的相关性将滑回负值区域。

(跨资产回报相关性,来源:花旗集团)

投资者应该担心1月份的轮换吗?

如果在2023年帮助支撑市场的成长型股票在新年伊始表现不佳,投资者不应过于激动。

事实证明,这并不罕见。根据花旗对股票因子表现的分析,动量股有一个强烈的季节性模式,不太喜欢1月,如下图所示。

目前,随着市场挣扎,纳斯达克综合指数在新年的第一个交易日已下跌超过1%。

(自1995年起纯动量季节性平均每周回报率(%),来源:花旗集团)

寻求从市场领导力更持久变化中获利的投资者,应当考虑购买看涨期权,这些期权与跟踪罗素2000指数(RUT)的交易所交易基金(ETF)相关,或者是押注标普500指数(SPX)的等权重版本(RSP)将胜过其按市值加权的同类产品。

美股新年首个交易日收盘涨跌互现,道指涨超25点再创历史新高,标普跌0.53%,纳指跌近250点创去年10月以来最大单日跌幅。截止收盘,道琼斯指数上涨25.50点,涨幅0.07%报37715.04点;标普500指数下跌25.10点,跌幅0.53%报4744.73点;纳斯达克综合指数下跌245.41点,跌幅1.63%报14765.94点。